Hinweise zum internationalen automatischen Austausch von Informationen über Finanzkonten in Steuersachen

- Written by News Flash

- Published in GELD

Hinweise zum internationalen automatischen Austausch von Informationen über Finanzkonten in Steuersachen

Verpflichtung der Finanzdienstleister zur Erhebung von Daten ihrer Kunden

Das Gesetz zum automatischen Austausch von Informationen über Finanzkonten in Steuersachen hat zum Ziel, Steuerhinterziehung durch Kapitalanlagen im Ausland abzuwenden. Deutschland setzt damit die erweiterte EU-Amtshilferichtlinie um, die auf einem international einheitlichen Meldestandard der OECD (Organisation für wirtschaftliche Zusammenarbeit und Entwicklung) beruht.

Selbstauskunft

Seit dem 1. Januar 2016 sind Finanzdienstleister verpflichtet, Informationen zu der steuerlichen Ansässigkeit ihrer Kunden zu erheben. Die Kunden müssen jetzt in einer Selbstauskunft Namen, aktuelle Postanschrift, Geburtsdatum, alle Länder, in denen sie steuerlich ansässig sind, sowie die jeweilige Steueridentifikationsnummer angeben.

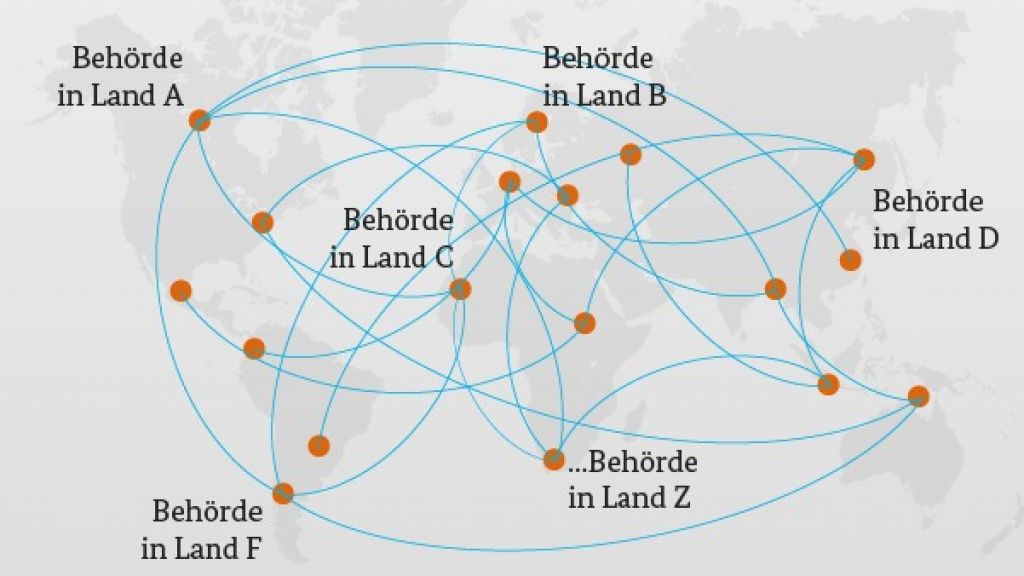

Automatischer Informationsaustausch

Die mit der Selbstauskunft erhobenen Kundendaten müssen von den Finanzdienstleistern zusammen mit den Ertragsdaten und dem Gesamtwert der zum 31. Dezember auf den Konten des Kunden vorhandenen Vermögensbestände jährlich an das Bundeszentral- amt für Steuern gemeldet werden. Diese Daten werden dann vom Bundeszentralamt für Steuern an den Staat (bzw. die Staaten), in dem (bzw. in denen) der Kunde steuerlich ansässig ist, weitergeleitet.

Steuerliche Ansässigkeit

Ob ein Kunde in einem Staat steuerlich ansässig ist, richtet sich nach den jeweiligen nationalen Bestimmungen zur unbeschränkten Steuerpflicht und etwaigen Doppelbesteuerungsabkommen.

Die Staatsbürgerschaft allein führt regelmäßig nicht zur steuerlichen Ansässigkeit. Dies gilt nur in Ausnahmefällen (wie für die USA). Anknüpfungspunkte der Besteuerung sind vielmehr ortsgebundene persönliche Merkmale. Dies kann ein Wohnsitz, ein ständiger Aufenthalt oder – bei Unternehmen – der Ort der Geschäftsleitung im jeweiligen Staat sein. Ein Bankkunde kann auch in verschiede- nen Staaten gleichzeitig als steuerlich ansässig gelten, beispielsweise durch mehrere Wohnsitze.

Einkünfte aus anderen Staaten, die dort einer Besteuerung an der Quelle unterliegen können (etwa Miet- und Pachteinnahmen, Einnahmen aus Kapitalvermögen), führen für sich allein genommen noch nicht automatisch zu einer steuerlichen Ansässigkeit im Ausland.

Für Fragen zur steuerlichen Ansässigkeit sollten Bankkunden fachkundige Beratung (Steuerberater, Rechtsanwalt) in Anspruch nehmen oder eine Klärung mit den zuständigen lokalen Steuerbehörden herbeiführen.

Steueridentifikationsnummer

In der Selbstauskunft ist die Steueridentifikationsnummer für die Staaten anzugeben, in denen ein Bankkunde steuerlich ansässig ist. Dies setzt voraus, dass dieser Staat eine Steueridentifikationsnummer vergibt.

Weitere Informationen

Am Informationsaustausch nehmen sämtliche Mitgliedstaaten der Europäischen Union teil. Weitere Informationen zu den am Informationsaustausch teilnehmenden Staaten und zu den Steueridentifikationsnummern aller Länder finden Sie auf den Websei- ten des Bundesfinanzministeriums (www.bundesfinanzministerium.de), des Bundeszentralamtes für Steuern (www.bzst.de), der EU-Kommission (http://ec.europa.eu/taxation_customs/taxation/tax_cooperation/mutual_assistance/financial_account_information/ index_de.htm) sowie der OECD (http://oecd.org/tax/automatic-exchange/).